شماره روزنامه: ۶۱۰۵

تاریخ چاپ: ۱۴۰۳/۰۶/۲۹

شماره خبر: ۴۱۰۵۳۸۴

گروه: سرمقاله

دکتر سعید بیات با اینکه از سال ۱۳۹۷ تاکنون، چند بار وزیر اقتصاد، رئیس کل بانکمرکزی و رئیس سازمان برنامه و بودجه تغییر کرده، چرا نرخ تامین ارز اقلام اساسی و دارو به صورت کامل تثبیت شده (از ۱۳۹۷ تا ۱۴۰۱ در سطح ۴۲۰۰تومان و از آن به بعد در سطح ۲۸هزار و ۵۰۰تومان) و نرخ بازار نیما (محل تامین ارز مواد اولیه و تجهیزات تولیدی) نیز از الگوی تثبیت خزنده (تغییر نرخ با شیب ملایم) تبعیت کرده است؟

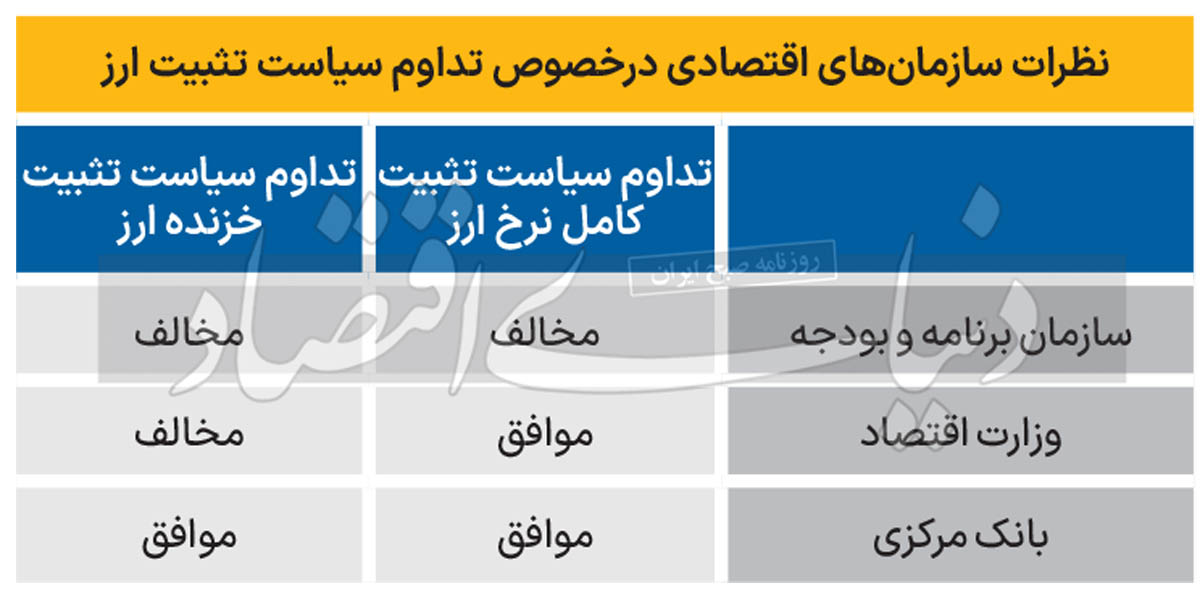

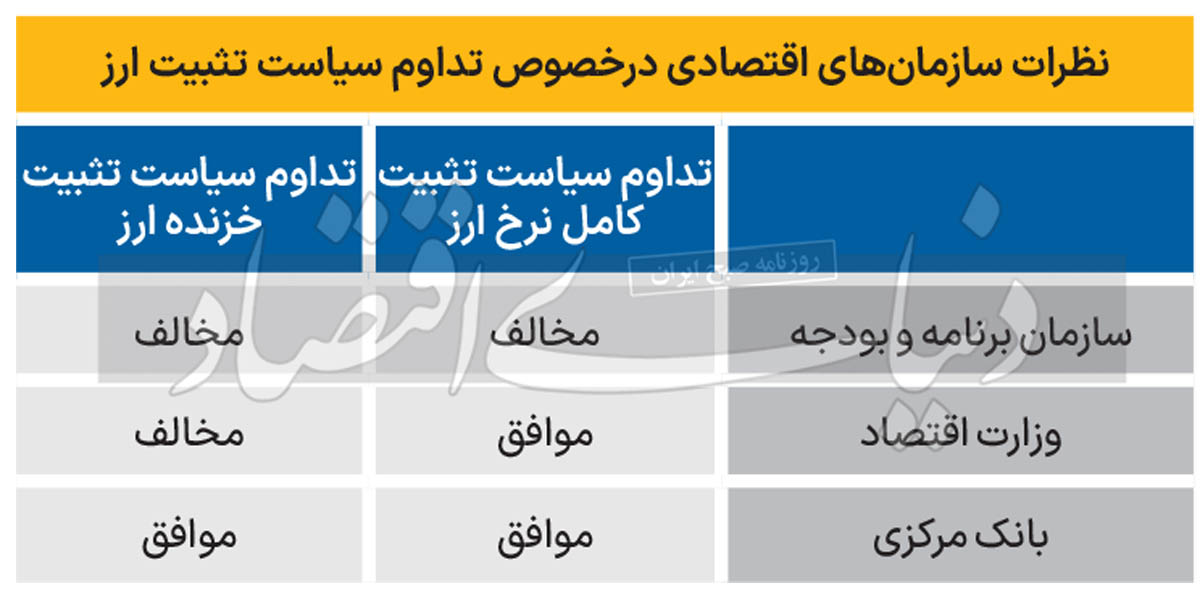

اینکه سیاست ارزی کشور تابعی از نام مدیران ارشد اقتصادی کشور نباشد، بهخوبی نشان میدهد که ماندگاری سیاست تثبیت نرخ ارز در پدیدهای خاص ریشه دارد که در ذات اقتصاد کشور نهفته است و با تغییر نام مدیران، ثابت و پابرجا میماند و خدشهای به اصل وجودی آن وارد نمیشود. اما این پدیده چیست که در سطحی بالاتر از مدیران اقتصادی کشور، جا خوش کرده است؟ یادداشت حاضر به دنبال پاسخ به این سوال است. برای این پاسخ، ابتدا رابطه نرخ ارز با مسوولیتهای هریک از سهسازمان اقتصادی فوقالذکر را تبیین کرده و در مورد موافقت یا مخالفت هریک از این سازمانها با نظام تثبیت نرخ ارز بحث خواهم کرد.

1.سازمان برنامه و بودجه که مسوول تدوین بودجه سنواتی است، بالقوه تمایل دارد که نظام تثبیت نرخ ارز بهطور کامل برچیده شود. علت این است که اولا تبصره «1» مادهواحده بودجه سنواتی از محل تسعیر سهم خزانه از درآمدهای نفت و گاز تامین مالی میشود که از سال 1397 تا 1401 با نرخ 4200تومان و از سال 1401 به بعد با نرخ 28هزار و 500تومان تسعیر شده است. طبیعی است که اگر به جای نرخ 28هزار و 500تومان، نرخهای بالاتر (مثلا نرخ بازار آزاد) ملاک تسعیر قرار گیرد، منابع تبصره «1» افزایش قابلتوجهی خواهد یافت. ثانیا تبصره 14 بودجه سنواتی که بخش قابلتوجهی از آن از محل تسعیر درآمد حاصل از صادرات فرآوردههای نفتی تامین میشود، با نرخ بازار نیما تسعیر میشود که پایینتر از نرخ بازار آزاد است. بنابراین عجیب نیست اگر سازمان برنامه، بالقوه تمایل داشته باشد نرخ بازار نیما با سرعت بیشتری به نرخ بازار آزاد نزدیک شود.

2.وزارت اقتصاد بالقوه تمایل دارد سیاست تثبیت کامل نرخ ارز حفظ شود تا کالاهای اساسی و دارو که تغییر قیمت آنها معمولا خط قرمز دولتهاست با جهش قیمتی مواجه نشود. این در واقع نوعی سیاست رفاهی است که از طریق تثبیت نرخ ارز دنبال میشود. در مقابل، سیاست تثبیت خزنده برای وزارت اقتصاد مطلوب نیست؛ چون دغدغه نجات بورس وجود دارد و یکی از روشهای آن، این است که نرخ ارز بازار نیما با سرعت بالا به نرخ ارز بازار آزاد نزدیک شود.

2.وزارت اقتصاد بالقوه تمایل دارد سیاست تثبیت کامل نرخ ارز حفظ شود تا کالاهای اساسی و دارو که تغییر قیمت آنها معمولا خط قرمز دولتهاست با جهش قیمتی مواجه نشود. این در واقع نوعی سیاست رفاهی است که از طریق تثبیت نرخ ارز دنبال میشود. در مقابل، سیاست تثبیت خزنده برای وزارت اقتصاد مطلوب نیست؛ چون دغدغه نجات بورس وجود دارد و یکی از روشهای آن، این است که نرخ ارز بازار نیما با سرعت بالا به نرخ ارز بازار آزاد نزدیک شود.

3.بانکمرکزی مایل است تثبیت نرخ ارز تداوم داشته باشد؛ چون پاسخگویی به تحولات نرخ تورم برعهده این سازمان است. سادهانگارانه است اگر تصور کنیم مدیران عالی بانکمرکزی نسبت به عامل اصلی افزایش نرخ تورم که افزایش نرخ رشد پایه پولی و نقدینگی است، ناآگاهند و صرفا نرخ ارز را عامل تورم میدانند. رصد گزارشها و اظهارنظرهای آنها در تمامی این سالها نشان میدهد که مدیران عالی بانکمرکزی شناخت خوبی از بنیانهای تورمزا دارند؛ اما به دلیل تداوم کسری بودجه دولت و اجرای عملیات شبهبودجهای در ترازنامه بانکمرکزی و در پی آن انبساط پایه پولی، تکالیف بانکها به اعطای تسهیلات تکلیفی در قوانین بودجه سنواتی و در پی آن اضافهبرداشت بانکها از منابع بانکمرکزی، الزام بانکها به خرید اوراق بدهی دولت برای تامین منابع ریالی بودجه سالانه و در پی آن واگذاری این اوراق به بانکمرکزی در قالب عملیات ریپو و انبساط پایه پولی، سبب شده است تا تسلط بانکمرکزی بر ترازنامه سیستم بانکی (بانک مرکزی و شبکه بانکی) در سطح مطلوبی نباشد و بهناچار تصمیم بگیرد هدف تورمی خود را از مسیر تثبیت نرخ ارز دنبال کند.

اینکه تثبیت نرخ ارز واقعا به چه میزان قادر است نرخ تورم را کنترل کند و اینکه پیامدهای جانبی این سیاست بر ذخایر ارزی بانکمرکزی و همچنین انگیزه صادرکنندگان بر رفع تعهدات ارزی آنها به چه میزان است، خود داستانی مفصل و مجزاست که در این یادداشت قصد ورود به آن را ندارم؛ اما قابل کتمان نیست که وقتی کنترل تورم از مسیر اصلی آن بهسادگی قابل انجام نباشد، تثبیت نرخ ارز ریسمانی است که بانکمرکزی به آن چنگ میزند. آنچه در فوق گفته شد، در جدول بالا جمع شده است. این جدول، نظرات بالقوه هریک از سهسازمان درخصوص تداوم سیاست تثبیت نرخ ارز (تثبیت کامل-تثبیت خزنده) را نمایش میدهد.

همانطور که آشکار است، تداوم سیاست تثبیت کامل نرخ ارز 2موافق و یکمخالف دارد، در حالی که تداوم سیاست تثبیت خزنده 2مخالف و یکموافق دارد. اگر فرض کنیم قدرت این سازمانها در تصمیمگیری سیاستی با هم یکسان است و هیچیک بر دیگری برتری ندارند، آنگاه اینطور استنباط میشود که سیاست تثبیت کامل نرخ ارز، با 2رای موافق در مقابل 1یکرای مخالف همچنان ادامه داشته باشد. از منظر نگارنده، این همان رازی است که سیاست ارز ترجیحی را در اقتصاد ایران ماندگار کرده است.

در مقابل، سیاست تثبیت خزنده ارز، با 2رای مخالف در مقابل یکرای موافق، به شکل فعلی قابل تداوم نیست و پیشبینی میشود شکاف نرخ بازار نیما با نرخ بازار آزاد با سرعت بیشتری تعدیل شود. مایلم بحث خود را اینطور ادامه دهم که با توجه به اشکالات فراوانی که به سیاست تثبیت کامل نرخ ارز وارد است، راهی وجود دارد که ماندگاری این سیاست از بین برود؟ راه این است که نظر یکی از موافقان این سیاست به نظر مخالف تبدیل شود. احتمالا تغییر نظر بانکمرکزی کار آسانتری است.

بانکمرکزی به مواهب اجرای نظام شناور مدیریتشده در بازار ارز واقف است و تبعات منفی و خسارتبار تداوم سیاست ارز ترجیحی را نیز بهخوبی میداند. لازمه تغییر نظر بانکمرکزی این است که قادر باشد کاهش تورم را از مجرای اصلی آن که همانا کاهش رشد پایه پولی و نقدینگی است دنبال کند. این امر نیز منوط به آن است که سازمان برنامه، بودجه سنواتی را به نحوی ببندد که فشارها بر ترازنامه بانکمرکزی و شبکه بانکی به طور معنادار کاهش یابد تا بانکمرکزی بتواند بر ترازنامه سیستم بانکی به طور کامل مسلط شود. در این صورت طبیعی است که بانکمرکزی اهرم کردن نرخ ارز برای کنترل تورم را متوقف کرده و مخالفان تداوم سیاست تثبیت کامل نرخ ارز از یک به 2 افزایش یافته و سیاست مزبور با احتمال قوی برای همیشه متوقف خواهد شد.

نکته پایانی این است که دولت چهاردهم تازه آغاز به کار کرده و امیدواری بسیاری وجود دارد که مسائل و مشکلات اقتصادی را که دامنگیر کشور است تا حدودی حل و فصل کند. لیکن در این مسیر، درک مناسبات نهادی ایجاد شده و ماندگاری مسائل از اهمیت فراوانی برخوردار است و به دولت این امکان را میدهد که بداند چگونه و از چه نقطهای به مساله ورود کرده و آن را حل کند.

* پژوهشگر اقتصادی