شماره روزنامه: ۶۰۸۱

تاریخ چاپ: ۱۴۰۳/۰۵/۲۷

شماره خبر: ۴۰۹۵۸۵۱

گروه: سیاست گذاری

دنیای اقتصاد : بانک مرکزی یکی از نهادهایی است که همواره توجهات مختلفی را از سوی ذینفعان و صاحبنظران سیاسی به خود جلب میکند. چالشهای مختلفی مدیریت بانک مرکزی را در دوران دولت چهاردهم تحت تاثیر قرار میدهد. این چالشها را بهطور کلی میتوان در چهار ضلعی «تورم»، «دسترسی به اعتبار»، «سیاست ارزی» و «ناترازی بانکها» خلاصه کرد. فرهاد نیلی در مصاحبهای با تجارت فردا، توضیح میدهد که بانک مرکزی برای خلاصی از این مشکلات چه راهکارهایی را میتواند بهکار بگیرد. مهمترین اقدامات بانک مرکزی برای حل این معضلات درهمتنیده، مدیریت انتظارات تورمی و جلوگیری از ناترازی بانکها از طریق خلق پول است. البته این راهکارها تنها با همراهی سایر نهادهای دولتی و حاکمیتی موثر است؛ زیرا جلوگیری از ناترازی بانکها نیازمند تعیین تکلیف قضایی برخی بانکها است و جلوگیری از خلق پول نیز به کنترل کسری بودجه دولت نیاز دارد. باید دید در دولت چهاردهم، نهاد پولی چگونه میتواند مشکلات درهمتنیده این چهارضلعی را برطرف کند.

حدود یک ماه از آغاز ریاستجمهوری مسعود پزشکیان میگذرد و وزرای پیشنهادی او مشخص شدهاند. پزشکیان با انتخاب اعضای اقتصادی کابینه خود، تیم اقتصادی نسبتا قابلقبولی را تا به اینجای کار معرفی کرده است، اما جای رئیس بانک مرکزی جدید همچنان خالی است. در این شرایط سوال مهم این است که بانک مرکزی در دوران پزشکیان با چه چالشهایی روبهرو خواهد بود؟ فرهاد نیلی بهتازگی در مصاحبه با «تجارت فردا» به این سوال پرداخته است که خلاصهای از آن را در ادامه میخوانید.

به گفته فرهاد نیلی، دولت چهاردهم کار سختی پیش رو دارد زیرا انتظارات از این دولت بالاست. چرا این انتظارات بالاست؟ به دو دلیل: اول اینکه مردم دسترسی به اینترنت پیدا کردهاند و خود را با سایر کشورها مقایسه میکنند. دوم اینکه میبینند آنچه دیروز داشتند، امروز ندارند؛ میبینند مسائلی که ۱۰ سال پیش راحت حل میشد، امروز بسیار سخت حل میشود یا حلنشده باقی میماند.

قواعد بازی بانک مرکزی

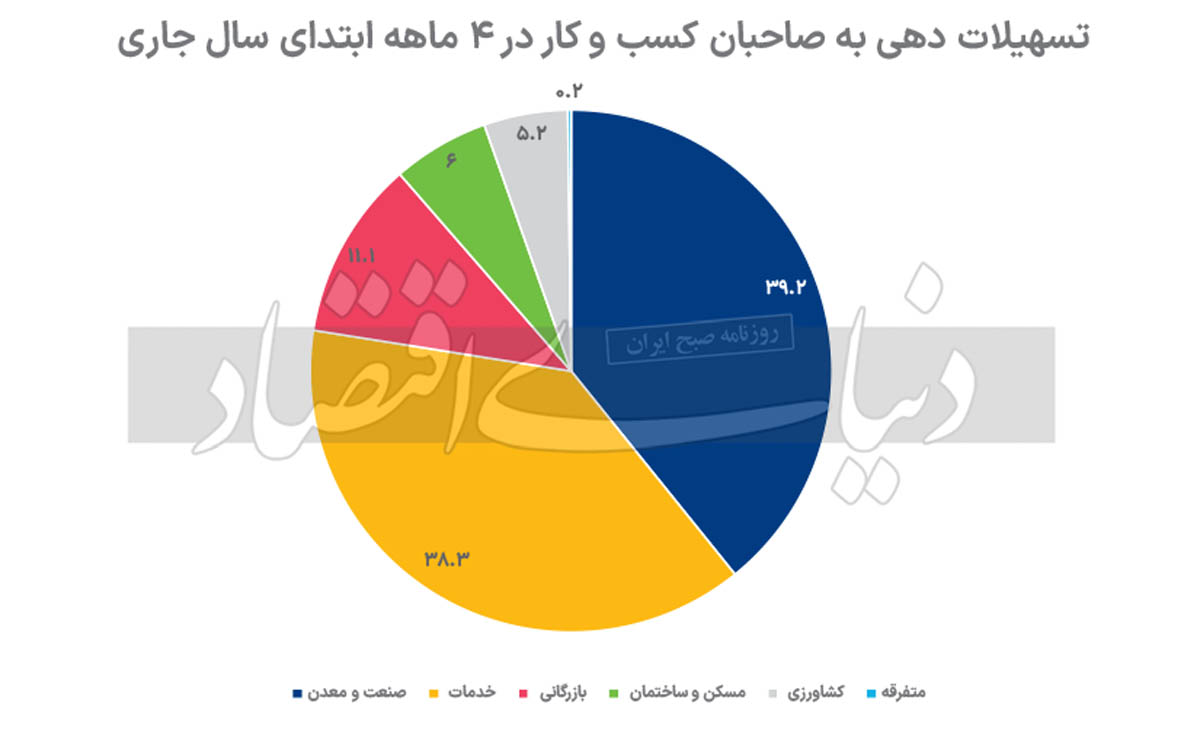

از نظر نیلی، زمین بازی بانک مرکزی یک چهارضلعی است و اگر قواعد بازی تغییر نکنند، درون آن توان برآورده کردن انتظارات از حاکمیت در دوران پزشکیان بسیار کم است. اولین و البته مهمترین راس این چهارضلعی «تورم» است. راس دوم این چهارضلعی مساله «دسترسی به اعتبار» است. راس سوم «سیاست ارزی» است و راس چهارم آن نیز، مساله کسبوکارها، «ناترازی بانکها» است.

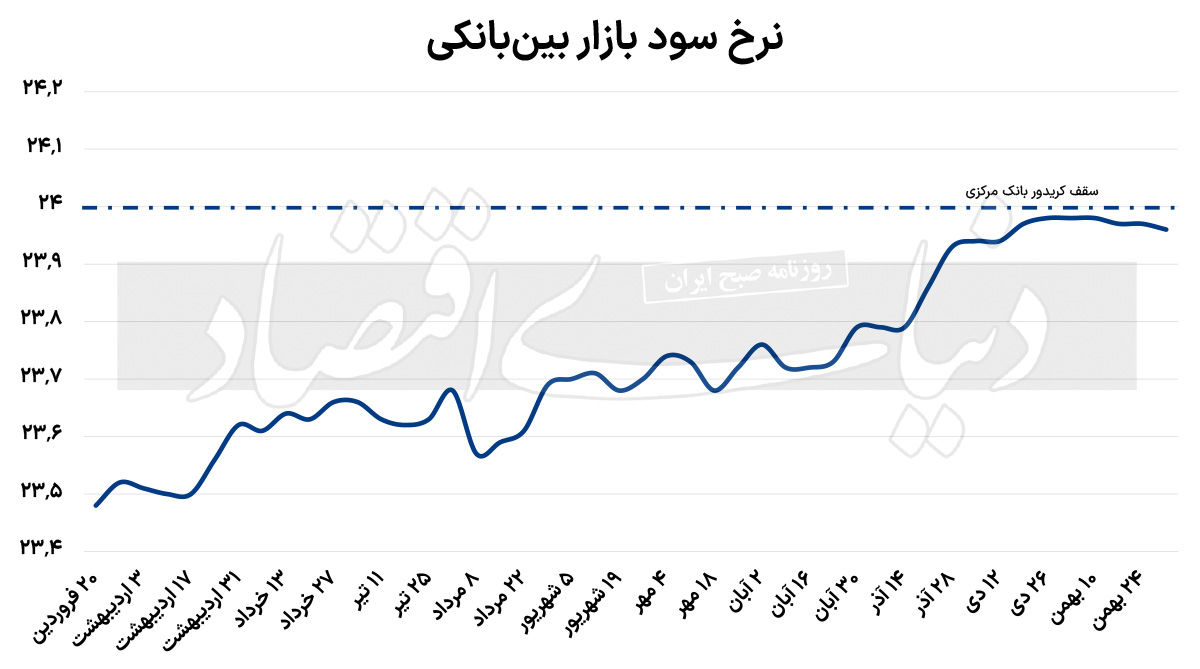

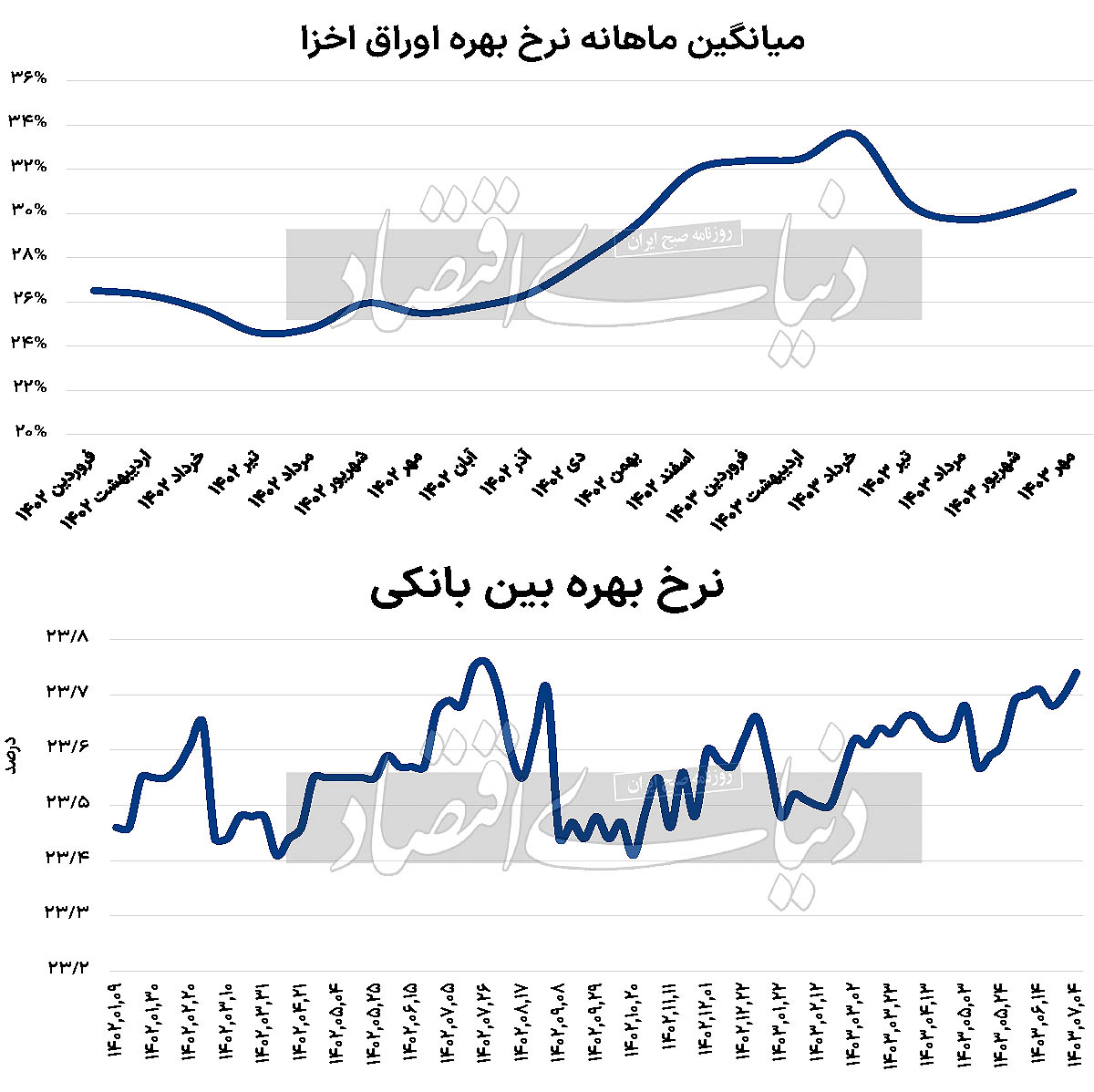

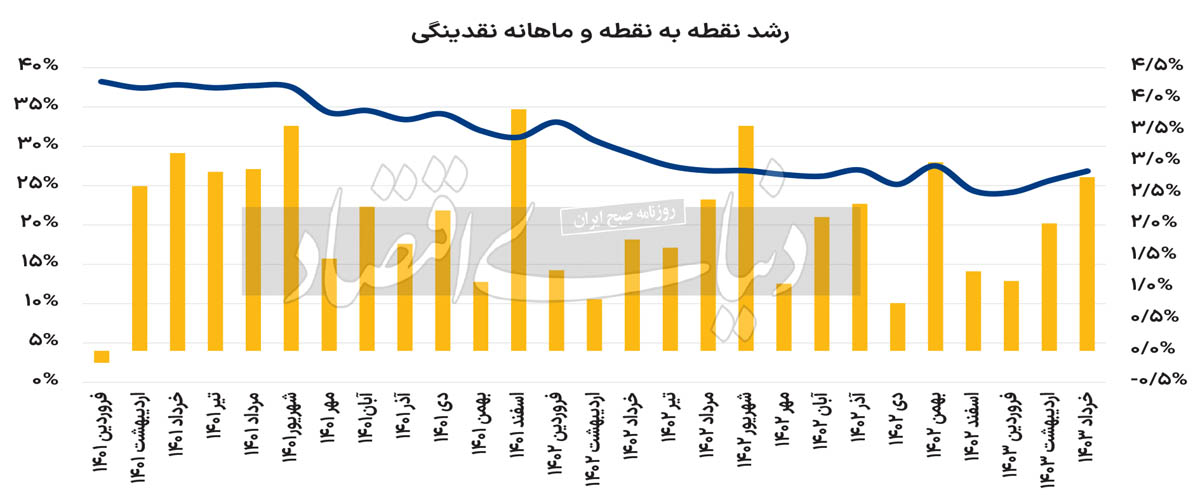

رفع معضل تورم که مهمترین راس زمین بازی بانک مرکزی است با دو اقدام امکانپذیر است. ؛ اول، مدیریت انتظارات تورمی است؛ یعنی رئیسکل و مقامات ارشد بانک مرکزی نشان بدهند که هیچ خط قرمزی در بانک مرکزی فراتر از کنترل تورم نیست و بانک مرکزی میتواند هر چیز دیگری را فدا کند تا تورم را مدیریت و کاهش ماندگاری در آن ایجاد کند. دوم اینکه اجازه ندهد ناترازی بانکها از طریق خلق پول تامین مالی شود. البته این دو اقدام با سایر اضلاع زمین بازی بانک مرکزی نیز مرتبط خواهند بود.

نکته جالب این است که اگر بانک مرکزی بتواند ظرف سه ماه اول، با کنترل انتظارات تورمی و ناترازی بانکها گل بزند، اعتباری برای دولت چهاردهم حاصل میشود که با آن اعتبار میتواند کارهای بزرگتری انجام دهد. کسب اعتبار ناشی از موفقیتهای بهظاهر کوچک ولی ماندگار، پلههای یک نردبان است برای جلوتر رفتن و کار بزرگتر انجام دادن؛ فقط باید دقت کرد که ترتیب بالا رفتن رعایت شود. اگر بانک مرکزی بتواند در حد پنجواحد درصد (که عدد بسیار بزرگی است) تورم را کاهش دهد و نگه دارد، اعتبار و شهرتی کسب میکند که میتواند بر پایه آن بیثباتیهای بزرگتر را کنترل و مدیریت کند.

ضعف قانون بانک مرکزی

قانون جدید اگرچه در حوزه نظارت بانکی تقریبا قانون خوبی است اما در بخش سیاستگذاری پولی برای بانک مرکزی اقتدار ایجاد نکرده است. بنابراین اگر بانک مرکزی موفق نشود یک سری اصلاحات در قانون انجام بدهد که بر پایه آن بتواند در حوزه کنترل تورم از یک استقلال نسبی برخوردار شود، اجازه تغییر قاعده بازی را نخواهد یافت. در قانون فعلی تصمیمهای بانک مرکزی در حوزه پولی باید با وزارت اقتصاد و سازمان برنامه هماهنگ شود و آن هیات عالی که تصمیمگیرنده نهایی در حوزه پولی است، بدون موافقت وزیر اقتصاد و رئیس سازمان برنامه نمیتواند کار خاصی انجام دهد.آنها هم چون اهدافی که باید برآورد کنند مستلزم این است که از منابع بانکی استفاده کنند، بنابراین استفاده از منابع بانکی تحتالشعاع ناترازیهای بودجه قرار میگیرد.

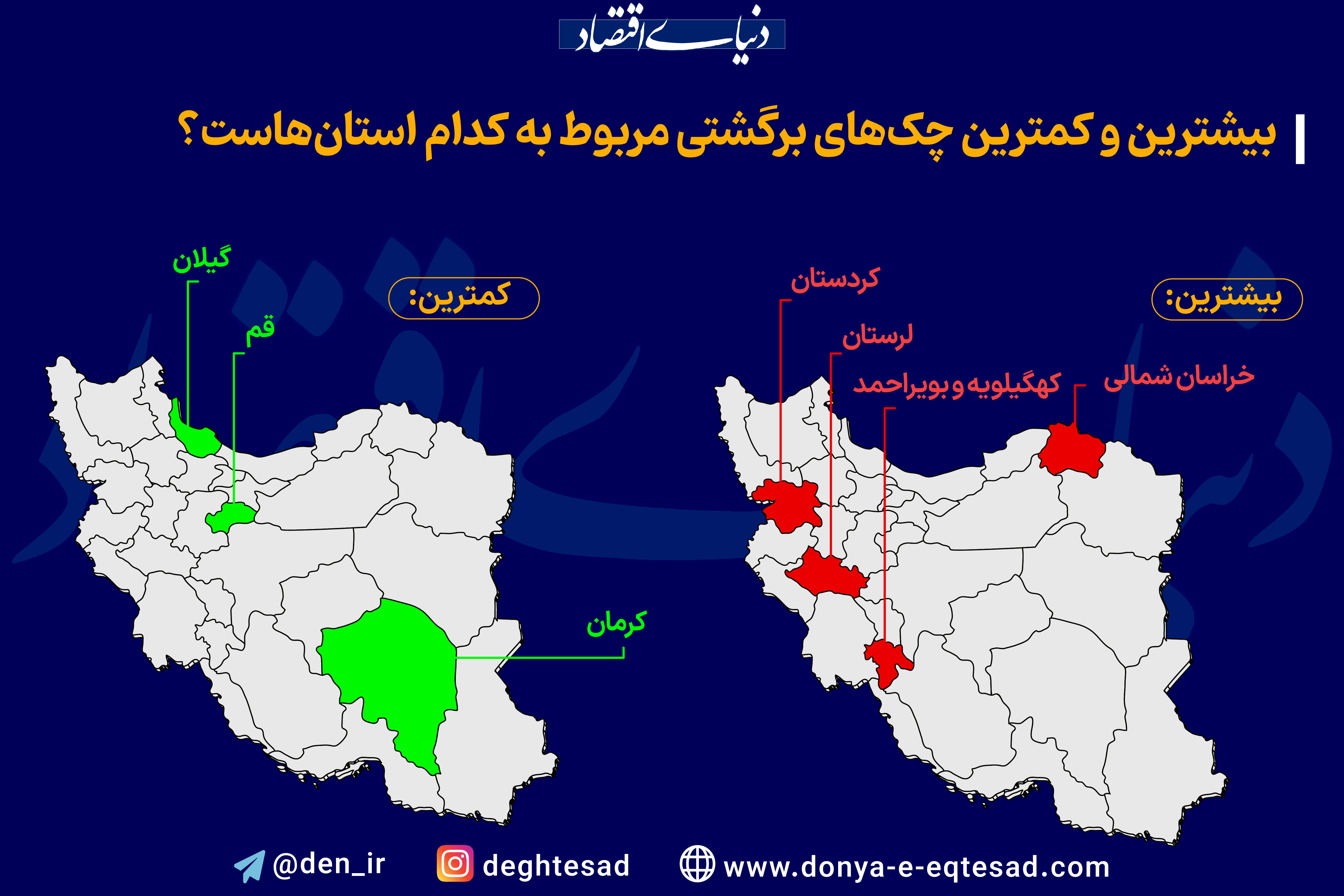

حرکت به سوی انحلال بانکهای ناتراز

قانون این اجازه را به بانک مرکزی داده است که اگر از سرمایه سیاسی لازم برخوردار باشد و در واقع وجاهت ایجاد اجماع در مراکز تصمیمگیری را داشته باشد، به تصمیمگیرندگان سیاسی کشور بقبولاند که میتواند عملیات یک بانک متوسط یا کوچک ناتراز را قفل کند؛ یعنی دیگر اجازه جذب سپرده یا اعطای وام به بانک ندهد و او را به سمت انحلال ببرد و با استفاده از راهکارهایی که قانون در اختیار بانک مرکزی قرار داده، این کار را به گونهای مدیریت کند که هیچ اتفاقی به لحاظ سیاسی و مالی در کشور نیفتد.

صندوق ضمانت سپردهها تکلیف سپردهگذاران خرد را معلوم میکند. داراییها و بدهیهای بانک هم طبق قانون مدیریت میشود. بانک مرکزی باید بتواند با مسوولان ارشد نظام به یک جمعبندی برسد که یک آستانه برای ارزیابی بانکها مشخص کند و بانکهای بزرگ و مهم را که بستن آنها به صلاح نیست و جامعه کشش آن را ندارد، کنار بگذارد و برای ناترازی آنها فکر دیگری بکند. اما برای بانکهای متوسط و کوچک یک شبیهسازی انجام دهد و به خود بانک هم اعلام کند که اگر شاخصهای مدنظر بانک مرکزی را رعایت نکند بعد از چند اخطار، از صنعت بانکی کشور خارج و منحل میشود. البته این کار ساده نیست و بانک مرکزی ما تاکنون چنین تمرینی نداشته اما خوشبختانه قانون جدید در این زمینه صریح و روشن است. بنابراین اگر بانک مرکزی بتواند این کار را انجام دهد، حداقل در ترکیب ضلع اول و چهارم میتواند تورم ناشی از ناترازی بانکها را بهتدریج و پلکانی کاهش دهد و این ماجرا را به سامان برساند.

مساله ارز و FATF

در ضلع سوم که «ارز» است، بانک مرکزی باید این درک را در سطح نظام حکمرانی ایجاد کند که تا زمانی که دستگاه دیپلماسی نتواند مضایق تحریم را بر کشور کاهش دهد، نرخ بلندمدت ارز کاهش پیدا نمیکند. اگر این کار را انجام ندهد ناگزیر نرخ ارز همینطور بالا میرود. قصه افزایش نرخ ارز فقط از تورم تغذیه نمیشود بلکه بخش قابلتوجهی از افزایش نرخ در بلندمدت ناشی از کمیابی ارز در اختیار و زیر کلید بانک مرکزی است. کمیابی ارز هم ناشی از این نیست که ما کشور کمتوانی در صادرات و ارزآوری هستیم بلکه نتیجه تحریم و ضعف دیپلماسی مالی ماست. زیان تحریم را فقط بانک مرکزی نباید پاسخ بدهد. شرایط کنونی باعث شده است که بانک مرکزی دائم به دنبال کنترل ارز باشد که از این مسیر فسادهای زیادی ایجاد میشود. تبدیل شدن نرخ ارز به خط قرمز بانک مرکزی اشتباه بزرگی است.

مدیریت بازار ارز ما در بین دو تیغه قیچی گیر کرده است؛ یک تیغه تحریم و دیگری FATF است. وقتی قیچی میبرد دیگر مهم نیست کدام تیغه قیچی بریده است چون هر دو تیغه با همدیگر میبُرند. تحریم و FATF با همدیگر میبُرند. به هر میزانی که نظام دیپلماسی ما یعنی وزارتخانههای امور خارجه، نفت، اقتصاد، بانک مرکزی، صمت، اطلاعات و شورای عالی امنیت ملی بتوانند فشار تحریم و FATF را از روی مبادلات خارجی کشور کم کنند، فشار روی نرخ ارز کم میشود و به هر میزانی که فشار کم شود، نرخ تعادلی پایینتر میآید و صادرکنندهها هم راحتتر میتوانند ارزهایشان را عرضه کنند تا ارز گردش کند و بچرخد. اگر هم نتوانند این کار را انجام دهند، ارز بالا میماند. هرقدر هم که بانک مرکزی قیمت را پایینتر تعیین کند، تعداد کمتری حاضر میشوند ارز خود را به آن قیمت بفروشند. در شرایط کنونی اشتباه است اگر انگشت اتهام به سمت بانک مرکزی نشانه برود. اگر برود، همین اتفاق میافتد که همه روسای کل بانک مرکزی گذشته قربانی این ماجرا شدند؛ قربانی اینکه باید پاسخگوی اتفاقی باشند که فقط مسوول بخش کوچکی از آن هستند.